Cela peut paraître simple de prime abord mais dans la réalité, c’est beaucoup plus compliqué qu’il n’y paraît. Vous êtes perdu ? J’ai souhaité rédiger un article de fond pour aller au bout de la question en essayant d’être le plus exhaustif possible.

Pour ce faire, je vais distinguer quatre statuts différents pour lesquels j’analyserai les différentes options qui s’offrent à nous en matière de déduction des frais de notaire et des garanties bancaires :

- Revenus fonciers classiques,

- Location meublée (LMNP et LMP),

- SCI à l’impôt sur les sociétés (IS),

- SCI à l’impôt sur les sociétés (IR).

Mais dans un premier temps, il convient de bien définir ce que j’évoque, à savoir le contenu de ces fameux « frais de notaire ».

Sommaire

ToggleQue contiennent en réalité les frais de notaire ?

Les frais de notaire se décompensent en deux grandes catégories :

- Les honoraires et les débours du notaire,

- Les divers impôts et taxes.

Je vais prendre l’exemple de l’achat d’un bien ancien parce que c’est ce qui correspond à la plupart des investissements immobiliers locatifs.

Pour simplifier la compréhension, je prends un exemple avec une valeur d’achat de 100 000 euros pour un bien situé à Nancy. Je considérerai une déduction forfaitaire de 5 000 euros concernant le mobilier fourni.

Cas d’un bien ancien

Imaginons que vous souhaitez faire l’acquisition d’un bien ancien à Nancy au prix de 100 000 euros et contenant du mobilier pour une valeur de 5 000 euros.

Vous recouvrez à un emprunt bancaire de 120 000 euros, car vous souhaitez englober les frais de notaires et bancaire dans l’emprunt ainsi qu’un budget travaux de 10 000 euros. C’est ce qu’on appelle dans le jargon des forums et groupes Face Book immobilier « un prêt à 110% ».

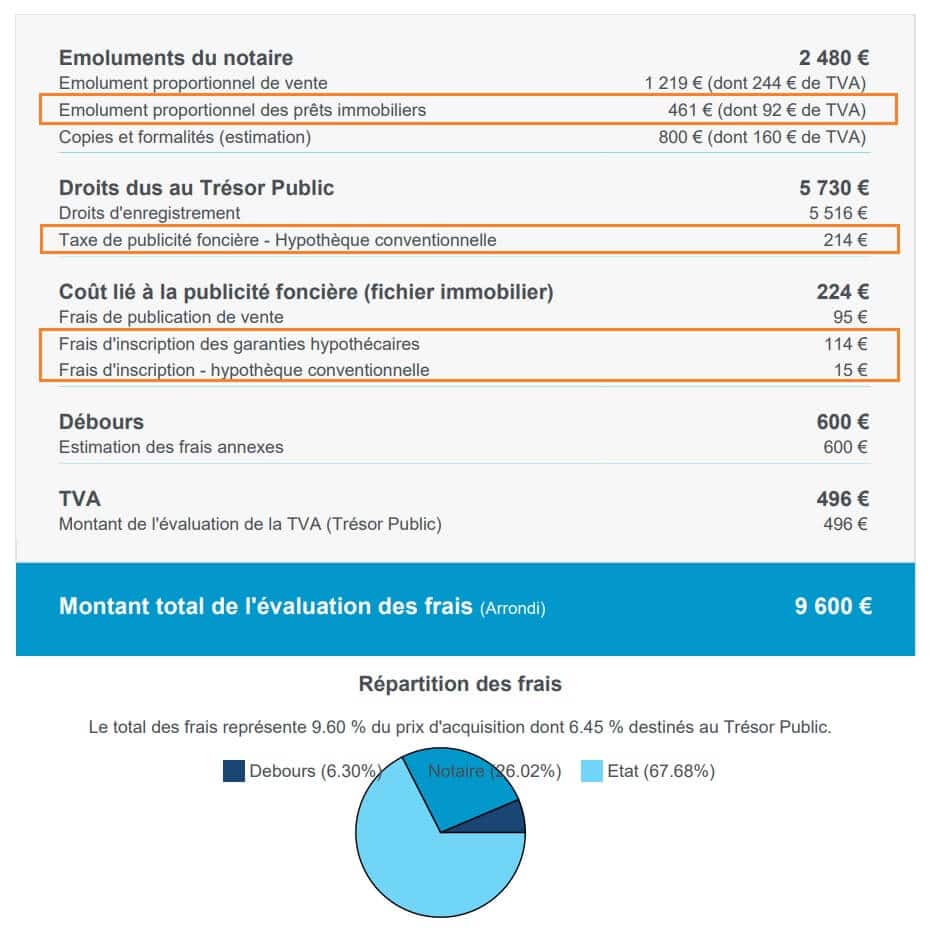

Quel que soit le mode de financement, les émoluments du notaire resteront les mêmes. Mais vous aurez à ajouter à ces honoraires, si vous avez fait l’acquisition d’un bien avec un emprunt garanti par une hypothèque, les frais encadrés en orange ci-dessous (source : paris.notaire.fr).

Les frais de garanties bancaires sont-ils déductibles ?

Pour accorder un crédit immobilier, la banque peut exiger l’une des trois garanties suivantes qui lui permettront d’être remboursée en cas de non-paiement des échéances par l’emprunteur :

- L’hypothèque (correspondant aux frais encadrés en orange ci-dessous) : son inscription est faite par le notaire et elle doit être publiée aux services de la publicité foncière,

- Le privilège du prêteur de deniers : cette garantie permet d’assurer à la banque qu’elle sera indemnisée en priorité en cas de saisie du bien,

- La caution: un organisme financier s’engage à rembourser le crédit immobilier à la place de l’emprunteur si celui-ci fait défaut (ex : Crédit Logement).

Les frais de garanties bancaires sont déductibles dans tous les cas et quel que soit votre régime fiscal SAUF si vous avez opté pour un régime forfaitaire (microfoncier ou micro-Bic). Cela sera vu plus précisément dans les exemples concrets développés ci-dessous.

Déduction des frais de notaire dans le cadre des revenus fonciers classiques au régime réel

Lorsque les loyers annuels encaissés des locations non meublées détenues en nom propre excèdent 15 000 €, le propriétaire est alors au régime « réel ». Les dépenses déductibles telles que définies par la loi peuvent être déduites des revenus locatifs à hauteur de leurs montants réels.

Dans ce cas, les frais d’acquisition du bien comme les honoraires du notaire n’entrent pas dans les charges déductibles prévues par la loi et ne peuvent donc pas faire l’objet d’une déduction du revenu foncier. Seule la garantie bancaire (parmi les 3 au choix) est déductible des revenus fonciers.

Dans mon exemple d’un bien acquis à Nancy d’une valeur de 100 000 € avec une valeur du mobilier de 5 000 € et un prêt total de 120 000 €, seuls les émoluments correspondants à l’hypothèque sont déductibles, c’est-à-dire :

- La taxe de publicité foncière (214 €)

- Les frais, taxes et salaire du conservateur liés à l’inscription hypothécaire (129 €)

- Les émoluments TTC du notaire proportionnel au prêt immobilier (461 €)

Info : Le coût du PPD est composé des mêmes éléments à l’exception de la taxe de publicité foncière, dont il est exonéré.

Tout ça pour dire que dans notre exemple, sur les 8 796 € de frais de notaire et les 804 € de garantie bancaire, seules les 804 € sont déductibles des revenus locatifs dans le cas d’une location nue détenue en nom propre. Si vous passez par une PPD ou une caution bancaire, seulement ces frais seront déductibles.

Info : Les dépenses déductibles peuvent créer un déficit foncier imputable lui-même à hauteur de 10 700€ de votre revenu global. Et si le déficit créé dépasse ce seuil, le solde et le déficit lié aux intérêts d’emprunt sont reportables et déductibles des revenus fonciers pendant dix ans.

Déduction des frais de notaire dans le cadre des revenus fonciers classiques au régime « microfoncier »

Pour les bailleurs percevant moins de 15 000€ de revenus locatifs, le régime du « microfoncier » s’applique par défaut et dans ce cas un abattement forfaitaire de 30% s’applique sur les revenus fonciers. Donc il n’est pas possible de déduire autre chose.

Il est également possible d’opter pour le régime réel (si vous avez réalisé de gros travaux dans le bien ou la copropriété par exemple) mais il faut savoir que cette option est irrévocable pendant 3 ans.

Déduction des frais de notaire dans le cadre d’une location meublée

Les locations meublées relèvent du régime des bénéfices industriels et commerciaux (BIC). Vous devez en effet déclarer vos revenus locatifs dans la catégorie des bénéfices industriels et commerciaux (BIC) et non plus comme des revenus fonciers.

Avec le statut de loueur en meublé non professionnel (LMNP), vous disposez de deux options :

- Le micro-Bic,

- Le régime réel.

Dans le cas du régime micro-Bic, c’est la même chose que le microfoncier. C’est-à-dire l’utilisation d’un forfait déductible chaque année (50% dans le cas du micro-Bic) et c’est tout. Vous ne déduisez rien d’autre. Ce qui veut dire que vous payez de l’impôt sur 50% de vos recettes. Mais généralement, le régime réel d’imposition est plus avantageux.

LMNP, le régime réel d’imposition

Dès que vos recettes annuelles atteignent 70.000 € par an, vous êtes obligatoirement soumis à un régime réel d’imposition. Mais même si vous faites moins de chiffres, vous pouvez tout de même choisir de déclarer votre activité au régime réel. Cela signifie que vous déduirez vos charges des montants réels de vos recettes. Vous pourrez également amortir votre bien chaque année, c’est-à-dire enlever de vos revenus un montant fictif calculé correspondant à la dévalorisation de votre bien dans le temps.

Les charges déductibles sont les suivantes :

- Les frais d’établissement (constitution de société, frais de notaire, etc.),

- Les impôts fonciers,

- Les frais de gestion et d’assurances,

- Les frais d’entretien et de réparation,

- Les intérêts d’emprunt,

- L’amortissement du mobilier sur une durée allant de 5 à 10 ans,

- L’amortissement du bien sur sa durée de vie estimée.

Ce régime implique de tenir une comptabilité et d’établir un plan d’amortissement. Si vous ne passez pas par un comptable et souhaitez faire la comptabilité vous-même, je vous conseille ce site que j’utilise moi-même jedeclaremonmeuble.com

Dans mon exemple d’un bien acquis à Nancy d’une valeur de 100 000 € avec une valeur du mobilier de 5 000 € et un prêt total de 120 000 €, l’ensemble des frais de notaire seront déductibles, soit 8 796 €. Et l’ensemble des frais de garantie bancaire, soit 804 € dans notre cas avec l’hypothèque seront déductibles.

Info : Les frais de notaire déductibles peuvent être soit portés à l’actif et amortis sur plusieurs années ou passés en charges déductibles la première année d’exercice.

Le loueur en meublé professionnel (LMP)

Pour être loueur en meublé professionnel, vous devez remplir les deux conditions suivantes qui sont cumulatives :

- Les recettes annuelles (loyers et charges) doivent être supérieures à 23.000 €.

- Les recettes annuelles retirées doivent représenter au moins la moitié des ressources totales du foyer fiscal soumis à l’impôt sur le revenu.

Comme dans le LMNP soumis au régime réel, les frais de notaire seront intégralement déductibles ainsi que les frais de garanties bancaires.

Dans mon exemple d’un bien acquis à Nancy d’une valeur de 100 000 € avec une valeur du mobilier de 5 000 € et un prêt total de 120 000 €, l’ensemble des frais de notaire seront déductibles, soit 8 796 €. Et l’ensemble des frais de garantie bancaire, soit 804 € dans notre cas avec l’hypothèque seront déductibles.

Déduction des frais de notaire dans le cadre d’une SCI

La société civile immobilière (SCI) est soumise par principe à l’impôt sur le revenu (IR) du fait de son objet civil.

Sur option lors de sa création ou même au cours de sa vie sociale, les associés peuvent opter pour le régime de l’impôt sur les sociétés (IS). Contrairement à des idées reçues, une SCI peut louer des logements meublés mais seulement en étant à l’IS.

Le cas de la SCI à l’IR (Impôt sur le Revenu)

Ce cas est assez simple à traiter puisque c’est exactement le même cas que celui des revenus fonciers classiques. Pour les propriétaires percevant moins de 15 000 € de revenus locatifs, le régime du « microfoncier » s’applique par défaut avec un abattement forfaitaire de 30%. (le régime réel pouvant être choisi sur option, celle-ci étant irrévocable pendant 3 ans).

Si vous percevez plus de 15 000 € de revenus locatifs, alors le régime réel s’applique d’office, avec la possibilité de créer un déficit foncier déductible (hors intérêts d’emprunt) à hauteur de 10 700€ de votre revenu total, au prorata de votre participation au capital de la SCI. Si le déficit est plus important, le solde et le déficit lié aux intérêts d’emprunt sont reportables et déductibles des revenus fonciers pendant dix ans. La SCI à l’IR n’est cependant pas soumise à des obligations comptables sauf cas exceptionnel.

Dans ce cas, les frais d’acquisition du bien comme les honoraires du notaire n’entrent pas dans les charges déductibles prévues par la loi et ne peuvent donc pas faire l’objet d’une déduction du revenu foncier. Seules les garanties bancaires sont déductibles.

Le cas de la SCI à l’IS (Impôt sur la Société)

Lorsque la SCI est soumise à l’IS, elle peut déduire de ses revenus les charges suivantes :

- Frais d’acquisition du bien dont les frais de constitution de la SCI et les frais de notaire,

- Frais de gestion du bien (honoraires de gestion et de location, travaux, copropriété, etc.),

- Amortissements du bien (de la construction hors terrain),

- Rémunération du gérant associé.

Une SCI soumise à l’IS est redevable de l’impôt sur les sociétés calculé avec un barème fiscal appliqué sur les bénéfices enregistrés lors de l’année comptable (taux de 15% jusqu’à 38 120€, puis 28% jusqu’à 500 000€ puis 33.33% au-delà. La société civile n’est pas redevable des prélèvements sociaux).

Dans mon exemple d’un bien acquis à Nancy d’une valeur de 100 000 € avec une valeur du mobilier de 5 000 € et un prêt total de 120 000 €, l’ensemble des frais de notaire seront déductibles, soit 8 796 €. Et l’ensemble des frais de garantie bancaire, soit 804 € dans notre cas avec l’hypothèque seront déductibles.

Conclusion

Il apparaît qu’il y a en réalité seulement deux modes d’imposition qui permettent de déduire les frais de notaire des revenus locatifs :

- La location meublée (LMNP et LMP) soumise au régime réel.

- La location via une structure soumise à l’impôt sur les sociétés (SCI ou autre).

Bien évidemment, tous les régimes forfaitaires, que ce soit le microfoncier ou même le micro-BIC, ne permettent pas par principe de déduire les frais de notaire.

Le régime foncier classique et les SCI à l’IR ne permettent pas de déduire les frais de notaire mais uniquement la partie garantie bancaire (PPD, hypothèque, caution bancaire).

6 Responses

Merci très intéressant.

En LMNP et au régime réel quelle est le montant de la cotisation foncière des entreprises je n’arrive pas à savoir. Si c’est très cher je choisirai le régime micro bic

Merci

Le tarif varie selon les communes.

C’est sûrement indiquer sur leur site ou il faut appeler la mairie.

Mais en général, ça tourne vers les 250€ par an.

Pour un achat en février 2024, régime réel BIC, doit on faire la déclaration frais de notaire, frais d’agence cette année?

Bien cordialement

Ce sera plutôt en 2025. Cette année (2024), on déclare les revenus de 2025.

Par contre attention, c’est régime réel OU régime BIC.

Le régime réel on utilise les frais réels, comme les frais de notaire.

Le régime BIC on utilise juste un forfait, donc on ne déduit pas les frais de notaire.

Bonjour,

Est ce que les frais de banque pour la garantie hypothécaires notés dans l’offre de prêt sont à déduire en plus des frais liés à l’hypothèques que l’on a réglé au notaire SVP

Merci d’avance

Tout ce qui est frais bancaire est déductible, oui.

Au même titre que les intérêts bancaires payés chaque mois.